Кто Может Помочь Оформить Кредит

Хотите взять кредит, но боитесь бумажной волокиты? Узнайте, кто поможет оформить кредит, подскажет лучшие условия и избавит от головной боли! Берите деньги с умом!

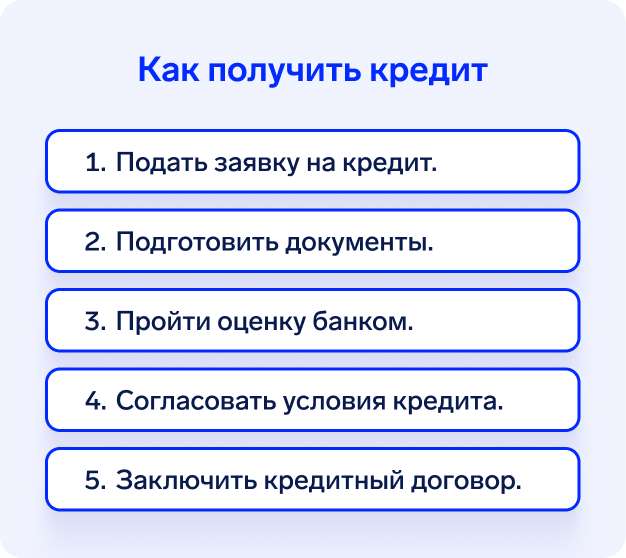

Получение кредита может показаться сложной задачей, особенно для тех, кто сталкивается с этим впервые. Разнообразие предложений, сложные условия и необходимость сбора большого количества документов могут привести в замешательство. Однако, на каждом этапе этого процесса существуют профессионалы и организации, готовые оказать квалифицированную помощь. В этой статье мы подробно рассмотрим, кто может помочь оформить кредит, какие услуги они предоставляют и как выбрать наиболее подходящего помощника для вашей конкретной ситуации. Наша цель – сделать процесс получения кредита максимально понятным и прозрачным для вас.

Кто Может Помочь в Оформлении Кредита?

Кредитные Брокеры

Кредитные брокеры – это посредники между заемщиком и кредитной организацией. Их основная задача – подобрать оптимальный кредитный продукт, соответствующий потребностям и возможностям клиента. Они работают с разными банками и финансовыми учреждениями, что позволяет им сравнивать условия и выбирать наиболее выгодные предложения.

Преимущества работы с кредитным брокером:

- Экономия времени: Брокер берет на себя поиск и анализ кредитных предложений.

- Выгодные условия: Брокер может договориться о более выгодных условиях кредитования, благодаря своим связям с банками.

- Профессиональная консультация: Брокер помогает разобраться в сложных финансовых вопросах и выбрать оптимальный вариант.

- Помощь в сборе документов: Брокер консультирует по вопросам подготовки необходимых документов и помогает их собрать.

- Повышение шансов на одобрение: Брокер знает требования разных банков и помогает подготовить заявку, которая соответствует этим требованиям.

Как выбрать кредитного брокера:

- Репутация: Изучите отзывы о брокере в интернете.

- Лицензия: Убедитесь, что брокер имеет лицензию на осуществление своей деятельности.

- Опыт работы: Узнайте, сколько лет брокер работает на рынке.

- Комиссия: Обсудите размер комиссии и порядок ее выплаты заранее.

- Прозрачность: Убедитесь, что брокер предоставляет полную информацию о кредитных предложениях и условиях.

Банковские Сотрудники

Сотрудники банка, особенно кредитные специалисты, также могут оказать значительную помощь в оформлении кредита. Они хорошо знакомы с продуктами и процедурами своего банка и могут предоставить подробную информацию о доступных кредитных программах.

Преимущества обращения в банк напрямую:

- Прямой контакт: Возможность получить информацию из первых рук.

- Знание продуктов банка: Сотрудники хорошо знают особенности кредитных продуктов своего банка.

- Помощь в заполнении заявки: Сотрудники помогут правильно заполнить заявку на кредит.

- Индивидуальный подход: Сотрудники могут предложить индивидуальные условия кредитования, исходя из вашей ситуации.

Недостатки обращения в банк напрямую:

- Ограниченный выбор: Вы ограничены кредитными продуктами только одного банка.

- Отсутствие сравнения: Нет возможности сравнить предложения разных банков.

- Возможная предвзятость: Сотрудник может быть заинтересован в продаже определенных продуктов банка.

Финансовые Консультанты

Финансовые консультанты – это специалисты, которые помогают клиентам управлять своими финансами, включая планирование кредитной нагрузки. Они могут оценить вашу финансовую ситуацию, помочь выбрать оптимальный кредитный продукт и разработать стратегию погашения кредита.

Преимущества работы с финансовым консультантом:

- Независимая оценка: Консультант предоставляет объективную оценку вашей финансовой ситуации.

- Индивидуальный подход: Консультант разрабатывает индивидуальную стратегию управления финансами, учитывая ваши цели и возможности.

- Помощь в планировании: Консультант помогает составить финансовый план и контролировать его выполнение.

- Оптимизация кредитной нагрузки: Консультант помогает выбрать оптимальный кредитный продукт и разработать стратегию погашения кредита.

Юристы

Юристы могут оказать помощь в проверке кредитного договора и защите ваших прав в случае возникновения споров с кредитной организацией. Они могут также проконсультировать по вопросам, связанным с кредитной историей и банкротством.

Когда стоит обратиться к юристу:

- Непонятные условия договора: Если вы не понимаете какие-либо условия кредитного договора.

- Завышенные комиссии и штрафы: Если вы считаете, что комиссия или штрафы, начисленные банком, являются завышенными.

- Споры с банком: Если у вас возник спор с банком по поводу кредита.

- Ухудшение кредитной истории: Если вы хотите исправить ошибки в своей кредитной истории.

- Банкротство: Если вы рассматриваете возможность банкротства.

Как Подготовиться к Оформлению Кредита?

Оценка Финансовой Ситуации

Прежде чем обращаться за кредитом, важно тщательно оценить свою финансовую ситуацию. Определите свои доходы и расходы, рассчитайте сумму, которую вы можете ежемесячно тратить на погашение кредита, и оцените свою кредитную историю.

Что нужно учитывать при оценке финансовой ситуации:

- Доходы: Все источники дохода, включая зарплату, премии, пособия и другие выплаты.

- Расходы: Все регулярные расходы, включая оплату жилья, коммунальные услуги, транспорт, питание, одежду и другие расходы.

- Кредитная история: Ваша кредитная история, включая наличие просрочек по кредитам, кредитные лимиты и другие факторы.

- Долговая нагрузка: Общая сумма задолженности по кредитам и другим обязательствам.

Проверка Кредитной Истории

Кредитная история – это информация о вашей кредитной активности, которая храниться в бюро кредитных историй. Перед тем, как обращаться за кредитом, важно проверить свою кредитную историю, чтобы убедиться, что в ней нет ошибок или неточностей. Вы можете запросить свою кредитную историю бесплатно один раз в год в каждом бюро кредитных историй.

Как исправить ошибки в кредитной истории:

- Запросите кредитную историю: Получите свою кредитную историю в бюро кредитных историй.

- Найдите ошибки: Внимательно изучите свою кредитную историю и найдите ошибки или неточности.

- Обратитесь в бюро кредитных историй: Свяжитесь с бюро кредитных историй и подайте заявление об исправлении ошибок.

- Предоставьте доказательства: Предоставьте доказательства, подтверждающие наличие ошибок.

- Дождитесь исправления: Дождитесь, пока бюро кредитных историй исправит ошибки в вашей кредитной истории.

Сбор Необходимых Документов

Для оформления кредита вам потребуется предоставить определенный пакет документов. Обычно в этот пакет входят паспорт, справка о доходах, копия трудовой книжки и другие документы; Точный перечень документов зависит от требований конкретного банка.

Основные документы для оформления кредита:

- Паспорт: Оригинал паспорта гражданина РФ.

- Справка о доходах: Справка о доходах по форме 2-НДФЛ или справка по форме банка.

- Копия трудовой книжки: Заверенная копия трудовой книжки.

- Документы, подтверждающие право собственности: Документы, подтверждающие право собственности на недвижимость или другое имущество (если кредит оформляется под залог).

- Другие документы: Другие документы, которые могут потребоваться банку (например, свидетельство о браке, свидетельство о рождении детей и т.д.).

Как Выбрать Кредитный Продукт?

Определение Цели Кредита

Прежде чем выбирать кредитный продукт, определите цель кредита. От цели кредита зависит выбор оптимального кредитного продукта. Например, для покупки автомобиля лучше выбрать автокредит, а для покупки жилья – ипотеку.

Основные цели кредита:

- Покупка жилья: Ипотека.

- Покупка автомобиля: Автокредит.

- Ремонт: Потребительский кредит.

- Образование: Образовательный кредит.

- Рефинансирование: Кредит на рефинансирование.

Сравнение Кредитных Предложений

После того, как вы определили цель кредита, необходимо сравнить кредитные предложения разных банков. Обратите внимание на процентную ставку, срок кредита, размер ежемесячного платежа, комиссии и другие условия кредитования.

На что обращать внимание при сравнении кредитных предложений:

- Процентная ставка: Годовая процентная ставка по кредиту.

- Срок кредита: Срок, на который предоставляется кредит.

- Размер ежемесячного платежа: Сумма, которую необходимо ежемесячно выплачивать по кредиту.

- Комиссии: Комиссии за выдачу кредита, обслуживание кредита и другие комиссии.

- Страхование: Необходимость оформления страховки и стоимость страховки.

- Досрочное погашение: Возможность досрочного погашения кредита и условия досрочного погашения.

Оценка Рисков

При выборе кредитного продукта важно оценить риски, связанные с получением кредита. Учитывайте возможность потери работы, снижения доходов и других непредвиденных обстоятельств, которые могут повлиять на вашу способность выплачивать кредит.

Основные риски, связанные с получением кредита:

- Потеря работы: Возможность потери работы и снижения доходов.

- Болезнь: Возможность заболеть и потерять трудоспособность.

- Изменение процентных ставок: Возможность повышения процентных ставок по кредиту.

- Инфляция: Возможность роста цен и снижения покупательной способности.

Альтернативные Варианты Финансирования

Займы у Друзей и Родственников

Займы у друзей и родственников – это один из альтернативных вариантов финансирования, который может быть более выгодным, чем получение кредита в банке. Обычно займы у друзей и родственников предоставляются без процентов или под минимальный процент.

Преимущества займов у друзей и родственников:

- Низкая процентная ставка: Обычно займы предоставляются без процентов или под минимальный процент.

- Гибкие условия: Возможность договориться о гибких условиях погашения займа.

- Отсутствие кредитной истории: Не требуется проверка кредитной истории.

Микрозаймы

Микрозаймы – это небольшие кредиты, которые предоставляются микрофинансовыми организациями на короткий срок. Микрозаймы обычно выдаются без залога и поручителей, но под высокие проценты.

Недостатки микрозаймов:

- Высокая процентная ставка: Процентная ставка по микрозаймам может быть очень высокой.

- Короткий срок: Микрозаймы обычно выдаются на короткий срок.

- Высокие штрафы: Штрафы за просрочку платежа по микрозайму могут быть очень высокими.

Кредитные Карты

Кредитные карты – это еще один вариант финансирования, который может быть удобным для небольших покупок и платежей. Кредитные карты позволяют использовать кредитный лимит и погашать задолженность в течение льготного периода без начисления процентов.

Преимущества кредитных карт:

- Льготный период: Возможность использовать кредитный лимит и погашать задолженность в течение льготного периода без начисления процентов.

- Бонусы и скидки: Возможность получать бонусы и скидки за использование кредитной карты.

- Удобство: Удобство использования для небольших покупок и платежей.

Оформление кредита – это ответственный шаг, требующий тщательной подготовки и взвешенного решения. Важно оценить свою финансовую ситуацию, выбрать оптимальный кредитный продукт и подготовить все необходимые документы. Не стесняйтесь обращаться за помощью к профессионалам, таким как кредитные брокеры, банковские сотрудники, финансовые консультанты и юристы. Помните, что правильный выбор кредитного продукта и грамотное управление кредитной нагрузкой помогут вам достичь ваших финансовых целей без лишних рисков.

Описание: Эта статья рассказывает о тех, кто оказывает помощь в оформлении кредитов, от кредитных брокеров до банковских служащих, чтобы подобрать подходящий кредит.